سامانه مودیان و پایانه های فروشگاهی سال1404

سامانه مودیان (Taxpayer system) سامانهای است که مودیان مالیاتی از آن برای ارسال صورت حساب الکترونیکی و اتصال پایانههای فروشگاهی خود استفاده میکنند. در واقع تمام صاحبان مشاغل و اشخاص حقوقی ملزم به ثبتنام در سامانه مودیان هستند. سامانه مودیان مالیاتی یک سیستم آنلاین، تحت مدیریت سازمان امور مالیاتی است که در آن برای هر مودی یک کارپوشه اختصاصی در نظر گرفته میشود. تمامی تعاملات و تبادل اطلاعات میان مودیان و سازمان، منحصراً از طریق این کارپوشه انجام میگیرد.به زبان ساده؛ سامانه مودیان، سامانهای است که مرجع نهایی برای ثبت، صدور و استعلام صورتحسابهای الکترونیکی محسوب میشود. این سامانه نقش مهمی در فعالیتهای اقتصادی، کاهش تخلفات مالیاتی و افزایش نظارت بر فرآیندهای مالیاتی دارد. مودیان میتوانند با استفاده از هر نوع سختافزار یا نرمافزار از جمله رایانه شخصی، پایانههای فروشگاهی، سامانههای ابری و سایر ابزارهایی که به حافظه مالیاتی متصل میشوند، به این سامانه دسترسی پیدا کنند. فرآیندی است که از طریق آن، مودیان اعم از اشخاص حقیقی و حقوقی به سامانه مالیاتی کشور متصل میشوند که اطلاعات مالیاتی خود را ثبت، ارسال و مدیریت کنند. این سامانه تحت مدیریت سازمان امور مالیاتی است و مودیان از طریق کارپوشههای اختصاصی خود به تمامی خدمات مالیاتی دسترسی دارند. ارسال صحیح و بهموقع صورتحسابها، از بروز جریمههای مالیاتی جلوگیری کرده و شفافیت در فرآیندهای مالی را افزایش میدهد.

پیشنیازهای ضروری برای ثبتنام در سامانه مودیان مالیاتی چیست.

اکنون برای ثبتنام باید مراحل زیر را طی کنید: مراحل پیشنیاز برای ثبتنام در سامانه و مرحله آخر مرحلهٔ تکمیلی برای ثبتنام نهایی است.

مرحله اول: ابتدا به سایت my.tax.gov.ir مراجعه کرده، سپس گزینهٔ ثبتنام را انتخاب کنید. افراد حقیقی در این قسمت باید کد ملی خود را وارد کنند و افراد حقوقی باید از شناسه ملی شرکت خود برای ورود استفاده کنند.

مرحله دوم: برای مرحله نهایی ثبتنام، باید از طریق درگاه به قسمت«عضویت در سامانه مودیان و ایجاد کارپوشه» مراجعه و مراحل را طی کنید. برای ثبت نام و تشکیل پرونده در سازمان امور مالیاتی، باید وارد سایت https://my.tax.gov.ir شوید. سپس از سربرگ اطلاعات کاربری، ثبت نام خود را در سایت انجام دهید. برای ثبت نام نیاز به کد ملی و احراز هویت دارید. در صورتی که جزء مشمولین ارزش افزوده میشوید، باید قبل از ثبتنام پرونده مالیاتی، برای ثبتنام ارزش افزوده اقدام کنید.

مرحله سوم: در این مرحله نام کاربری و رمز عبور موقت از طریق پیامک برای شما ارسال خواهد شد. توجه داشته باشید که شماره تلفن همراهی که در سامانه ثبتنام میکنید، باید متعلق به شخصی باشد که برای او در سامانه ثبتنام کنید. یکی از مهمترین مراحل ثبت نام در سامانه مودیان، امضای الکترونیکی است. برای امضای الکترونیکی باید از طریق سایت gica.ir برای ثبتنام اقدام و درخواست گواهی امضای الکترونیکی را ثبت کنید.

مرحله چهارم: اکنون اطلاعاتی که در مرحله قبل برای شما ارسال شد را در آدرس tp.tax.gov.ir درج و وارد کارپوشه مرحله سامانه مودیان مالیاتی شوید. در صورتی که نتوانستید پرونده مالیاتی خود را در کارپوشه مودیان مشاهده کنید، احتمال دارد که ثبتنام مالیاتی یا ثبتنام ارزش افزوده شما به صورت کامل انجام نشده است. پس از تکمیل مراحل ثبتنام و احراز هویت، یک کد رهگیری دریافت میکنید که باید با همراه داشتن کد رهگیری، به یکی از دفاتر پیشخوان الکترونیک دولت مراجعه و توکن امضای الکترونیک را دریافت کنید. کد یکتا، یک کد 6 رقمی منحصربهفرد است که برای ثبت و ارسال صورتحسابهای الکترونیکی ضروری است. پس از دریافت گواهی امضای الکترونیک، کلید عمومی Public Key خود را در بخش «شناسههای یکتای حافظه مالیاتی» در کارپوشه سامانه مودیان مالیاتی وارد کنید. سپس، با در دست داشتن این کد به یکی از دفاتر پیشخوان دولت مراجعه کرده و توکن خود را دریافت کنید.شناسه کالا و خدمات یک کد منحصر به فرد است که به گروه خاصی از کالاها و خدمات تعلق میگیرد. برای دریافت شناسه کالا و خدمات، باید از طریق سامانه stuffid.tax.gov.ir یا فایل اکسل صادر شده از طرف سازمان امور مالیاتی با بیش از 34,000 قلم کالا و خدمات اقدام کرد. در صورتی که شناسه کالای مورد نظر در داخل فایل اکسل ارائه شده وجود نداشت، میتوان از طریق سامانه جامع تجارت شناسه مورد نظر خود را ایجاد کرد.

برای تمامی اشخاص حقیقی و حقوقی که اقدام به تکمیل پرونده الکترونیکی مالیات و دریافت کد اقتصادی کردهاند، به صورت خودکار ثبت نام در سامانه مودیان مالیاتی انجام شده است. با مراجعه به سایت درگاه ملی خدمات الکترونیک سازمان امور مالیاتی به نشانی my.tax.gov.ir و ورود نام کاربری و رمز عبور کد اقتصادی و ورود به بخش کارپوشه میتوانید میز کار سامانه مودیان را مشاهده کنید.

چه کسانی باید در سامانه نام نویسی کنند ؟

مطابق ماده 1 قانون پایانههای فروشگاهی و سامانه مودیان، افراد زیر مشمول ثبت نام در سامانه مودیان میشوند: وضعیت تاریخ مشمولیت سامانه مودیان مالیاتی برای اشخاص حقیقی در سال 1404، براساس حجم فروش در راستای اجرای تکالیف مالیاتی به شرح زیر است:

1-اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان آذر ماه 1403، باید صورتحساب الکترونیکی خود را از ابتدای فروردین ماه سال 1404 صادر کنند.

2. اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان اسفند ماه 1403، ضروری است نسبت به صدور صورتحساب الکترونیکی از ابتدای تیرماه سال 1404 اقدام کنند.

3. اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان خرداد ماه 1404، ضروری است نسبت به صدور صورتحساب الکترونیک از ابتدای مهر ماه سال 1404 اقدام کنند.

4. اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان شهریور ماه 1404، ضروری است نسبت به صدور صورتحساب الکترونیکی از ابتدای دی ماه سال 1404 اقدام کنند.

5. اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان آذر ماه 1404، ضروری است نسبت به صدور صورتحساب الکترونیکی از ابتدای فروردین ماه سال 1405 اقدام کنند.

6. اشخاص حقیقی با فروش بالای 144 میلیارد ریال تا پایان اسفندماه 1404، ضروری است نسبت به صدور صورتحساب الکترونیکی از ابتدای تیرماه سال 1405 اقدام کنند.

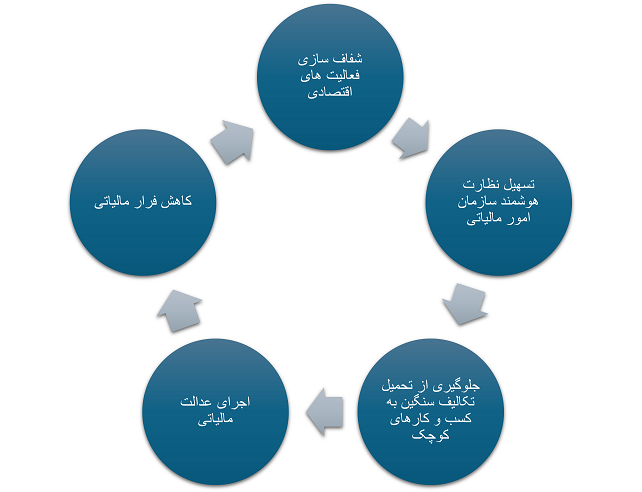

مهم ترین اهداف سامانه مودیان چیست.

2-یکی از ویژگیهای منحصر به فرد سامانه مودیان مالیاتی این است که بهخاطر استفاده از اینترنت، یک هماهنگی کامل بین بخشهای مختلف سامانه امور مالیاتی ایجاد میشود. این موضوع به رسیدگی ممیزان مالیاتی به قسمتهای مختلف و امور مودیان سرعت میبخشد. با راه اندازی این سامانه، فرآیند پاسخدهی و بررسی صورتحسابها بهتر صورت میگیرد و دیگر نیاز به مراجعه حضوری و صرف وقت و هزینه اضافی نیست.

3-درصد خطاهای انسانی در قسمتهای مختلف چه توسط مودی و چه توسط ممیز، به میزان قابل توجهی کاهش پیدا میکند. کاهش خطا یکی از اهداف کلیدی این سامانه است.

4-همواره یکی از بهانههای افراد بابت فرار مالیاتی، نبود امکان دسترسی و بیاطلاعی از اطلاعیهها بوده است. سامانه فعلی امکان دسترسی شما و مکاتبه مستقیم با سازمان امور مالیاتی را دارد و مودیان اطلاعیهها را دریافت میکنند. این کار از بهانههای واهی افراد متخلف جلوگیری میکند، چون دسترسی مودیان به سامانه راحت است.

5-فرآیندهای مالیاتی طبق اطلاعات ثبت شده توسط مودیان انجام میشود، نقش ممیزان کاهش مییابد و تصمیمگیریها مطابق با اطلاعات ثبت شده انجام و صحت اطلاعات به صورت پیش فرض پذیرفته میشود.

در نهایت، قانونگذارن سامانه مودیان مالیاتی را با هدف جلوگیری از فرار مالیاتی و دقت در فرآیند مالیاتستانی ایجاد کرده است. این سامانه با ایجاد کارپوشه و امکانات آپلود صورتحساب، به مودیان دسترسی برای انجام کارهای مالیاتی را فراهم میکند و ارتباط مستقیمی است میان مودی و سازمان امور مالیاتی.

آموزش گام به گام برای پیاده سازی و اجرای سامانه مودیان

مرجع نهایی ثبت، صدور و استعلام صورت حساب الکترونیکی، سامانه مودیان مالیاتی است. در واقع برای هر مودی در این سامانه یک کارپوشه (حساب کاربری) اختصاصی در نظر گرفته میشود؛ که تبادل اطلاعات میان مودیان و سازمان منحصرا از طریق این کارپوشه انجام میشود.

کارپوشه مودیان مالیاتی

کارپوشه مودی یک حساب کاربری اختصاصی در سامانه مودیان است که کلیه اطلاعات درآمدی او با استفاده از هر گونه سختافزار یا نرمافزار اعم از رایانه شخصی، پایانه فروشگاهی، سامانههای ابری یا هر وسیله دیگری که حافظه مالیاتی به آن متصل شده باشد، به سامانه مودیان منتقل میشود. مودیان میتوانند علاوهبر پیگیری فرآیندهای مالیاتی پرونده خود، درخواستهای خود را نیز به سازمان اعلام نمایند.

فرآیند کلی ثبت معاملات و نحوه صدور و ثبت صورتحساب در سامانه مودیان مطابق اطلاعیه شماره 8 سازمان مالیاتی، طی 10مرحله به شرح زیر انجام میشود:

1- دریافت اطلاعات کاربری و ورود به حساب کاربری در سامانه مایتکس

2- ثبت نام الکترونیکی در نظام مالیاتی و تشکیل پرونده مالیاتی

3- تهیه پایانه فروشگاهی معتبر جهت صدور صورتحساب و در صورت وجود، انجام اصلاحات مورد نیاز حسب

ضوابط اعلامی سازمان بارگذاری شده در درگاه سازمان به نشانی intamedia.ir

4- دریافت گواهی امضای الکترونیکی از مراکز صدور گواهی الکترونیکی میانی فعال؛ برای دسترسی به مراکز میانی

فعال به سامانه rca.gov.ir مراجعه نمایید.

5- تکمیل اطلاعات در کارپوشه مودیان و فعالسازی شناسه یکتای حافظه مالیاتی

6- پیکربندی و ثبت مشخصات در پایانه فروشگاهی مطابق استانداردهای سازمان مالیاتی

7- دریافت شناسه کالا و خدمت از وزارت صنعت، معدن و تجارت

8- دریافت فهرست شناسه کالا/خدمات تخصیص داده شده به همراه نرخ/مشمولیت مالیات بر ارزش افزوده از

سامانه دریافت شناسه کالا/خدمات به نشانی stuffid.tax.gov.ir

9- صدور صورتحساب الکترونیکی از طریق پایانه فروشگاهی بر اساس ضوابط سازمان

10- ارسال صورتحساب الکترونیکی به سامانه مودیان

توضیحات در مورد صورتحساب الکترونیکی به سامانه مودیان

پس از صدور صورتحساب الکترونیکی و ارسال آن در سامانه مودیان، به استناد اطلاعیه شماره 23 سازمان مالیاتی، 3 وضعیت زیر ممکن است برای صورتحساب پیش بیاید:

1-بر اساس اطلاعیه های صورتحساب الکترونیکی، در صورتی که صورتحساب در وضعیت In_Progress (در حال بررسی) باشد، مودی از ارسال مجدد آن صورتحساب خودداری نموده و منتظر مشخص شدن وضعیت نهایی صورتحساب در سامانه باشد.

2-بر اساس تبصره بند ب ماده 5 قانون پایانههای فروشگاهی و سامانه مودیان، مودیان 30 روز مهلت دارند نسبت به پذیرش و یا عدم پذیرش صورتحسابهای صادره اقدام نمایند. پس از انقضای این مهلت صورتحساب الکترونیکی صادره، تایید شده در نظر گرفته میشود.

3-مطابق اطلاعیه سازمان مالیاتی مورخ 1403/7/26، از تاریخ 1403/8/15 حداکثر فاصله زمانی تاریخ صدور صورتحساب الکترونیکی تا تاریخ ارسال و ثبت آن در سامانه مودیان 12 روز است.

سازمان مالیاتی طی اطلاعیه شماره 10، نحوه ارسال مستقیم اطلاعات صورتحسابهای الکترونیکی را از طریق سیستمهای حسابداری به سامانه مودیان به شرح زیر اعلام نمود. برای این کار مودیان باید تغییرات زیر را در سیستمهای حسابداری خود ایجاد نمایند:

1- کسب اطلاعات تئوری و فنی نحوه صدور صورتحساب از طریق مطالعه اسناد : کلیه اسناد در بخش پایانههای فروشگاهی و سامانه مودیان از سامانه سازمان مالیاتی (بخش آییننامهها و دستورالعملها و نرم افزارهای مرتبط) قابل دسترسی هستند.

2- اضافه کردن ضوابط اعلامی جهت “صدور” صورتحساب الکترونیکی مطابق استانداردهای سازمان، در سامانههای صدور صورتحساب (سیستم حسابداری) خود: اضافه نمودن ضوابط اعلامی از جمله تولید شماره مالیاتی منحصر بفرد برای هر صورتحساب و همچنین اضافه نمودن اقلام اطلاعاتی اختیاری و اجباری صورتحساب، با کمک برنامهنویسی (توسط برنامهنویسان هر شرکت و یا توسط شرکت تولید کننده نرم افزار حسابداری) قابل اجرا است.

3- اضافه نمودن ضوابط اعلامی جهت “ارسال مستقیم” صورتحساب مطابق استانداردهای اعلام شده در “دستورالعمل فنی نحوه اتصال به سامانه مودیان”

سقف مجاز صدور صورتحساب الکترونیکی

آیا هر مودی در هر دوره مالی به هر میزان تمایل داشته باشد، میتواند صورتحساب صادر نمایید؟

پاسخ باید بگوییم خیر؛ سازمان مالیاتی در ماده 7 قانون تسهیل سامانه مودیان (اصلاح ماده 6 قانون پایانههای فروشگاهی و سامانه مودیان) سقف مجاز صدور صورتحساب الکترونیکی را برای مودیان مختلف به شرح زیر اعلام نموده است:برای واحدهای اقتصادی دارای سابقه مالیاتی، جمع صورتحسابهای الکترونیکی صادره در هر دوره مالیاتی نباید بیشتر از 5 برابر فروش اظهار شده وی در دوره مشابه سال قبل که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده، شود. در صورتی که فروش اظهارشده مودی در دوره مشابه سال قبل که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، کمتر از معافیت سالانه موضوع ماده (101) قانون مالیات مستقیم باشد، پنج برابر معافیت سالانه موضوع ماده اخیرالذکر ملاک عمل خواهد بود.به عنوان مثال در صورتی که درآمد ابرازی مودی در دوره مشابه قبلی 100 واحد باشد و مودی تنها %50 مالیات متعلق به آن را پرداخته باشد (یا ترتیب پرداخت آن را داده باشد) در این دوره تنها میتواند معادل %50 از پنج برابر فروش دوره قبل صورتحساب صادر نماید.برای واحدهای تازه تاسیس یا واحدهای فاقد سابقه مالیاتی، جمع صورتحسابهای الکترونیکی صادره در هر دوره مالیاتی نباید بیش از 5 برابر معافیت سالانه باشد. سازمان مالیاتی در اطلاعیه شماره 33، قابلیت امکان مشاهده حد مجاز ماده 6 برای دوره های مختلف (سال و دوره جاری و دوره ماقبل از دوره جاری و دوره مابعد از دوره جاری) و همچنین در اطلاعیه شماره 34 راهنمای تصویریمشاهده حد مجاز ماده 6 برای دوره های مختلف ارائه شده است.در صورتی که مودی از سقف مجاز صدور صورتحساب عبور نماید، به صورتحساب الکترونیکی صادر شده توسط او اعتبار مالیاتی تعلق نمیگیرد. این مسئله توسط هشدارهایی از سوی سازمان مالیاتی به اطلاع او و طرف مقابل خواهد رسیددر صورتی که مودی بخواهد در یک دوره مالیاتی بیش از سقف مجاز تعیین شده صورتحساب صادر نماید، باید یکی از اقدامات زیر را انجام دهد.

1-ثبت نام در سامانه مودیان و صدور صورتحساب الکترونیکی یکی از مهمترین تکالیف مودیان مالیاتی است که در راستای برقراری عدالت مالیاتی و شفافیت مالی و پولی کسب و کارها بر عهده آنان قرار گرفته است. از این رو آشنایی با جزئیات ثبت نام در سامانه مودیان و نحوه صدور صورتحساب الکترونیکی و همچنین اصلاح آن از اهمیت زیادی برخوردار است تمامی اشخاص مشمول قانون مالیاتهای مستقیم، چه حقیقی و چه حقوقی، ملزم به ثبتنام در سامانه مودیان مالیاتی هستند.در دستهبندیهای دقیقتر، اشخاص مشمول عبارتاند از :

اشخاص حقوقی : شامل شرکتهای دولتی، خصوصی، تعاونی، موسسات غیرتجاری و دستگاههای اجرایی مشمول ماده 5 قانون مدیریت خدمات کشوری. این اشخاص طبق زمانبندیهای رسمی از جمله فراخوان اول سامانه مودیان، از تاریخ 1402/07/01 ملزم به ثبتنام شدهاند.

اشخاص حقیقی : صاحبان مشاغل صنفی و غیرصنفی که مشمول نظام مالیاتی کشور هستند، مانند کسبه، فروشگاهداران، پزشکان، مهندسان، مشاوران مالی، و… این گروه از تاریخ 1402/10/01 ملزم به ثبتنام و ارسال صورتحساب الکترونیکی شدهاند.

غیرمشمولین : اشخاصی که فعالیت آنها مشمول مالیات بر ارزش افزوده نیستند یا طبق مواد خاصی از قانون مالیاتهای مستقیم معاف شدهاند؛ مثلاً اشخاص مشمول ماده 81 (مانند کشاورزان)، یا فعالان موضوع ماده 142 و کسبوکارهای گروه سوم که فعالیتهای معاف ارائه میدهند.

تقسیم بندی کالاها و خدمات : شناسههای تعیینشده در دو دسته عمومی و خصوصی تقسیمبندی شدهاند؛ اما در عمل مودیان تنها به شناسه عمومی نیاز دارند.

روش دریافت : در صورت عدم تعریف شناسه برای کالا یا خدمت موردنظر، فرد میتواند از سامانه ntsw.ir جهت ثبت درخواست دریافت شناسه استفاده کند.

این شماره در هنگام اصلاح، ابطال یا ارجاع فاکتور، نقش کلیدی ایفا میکند.

1- 6 رقم اول : شناسه حافظه مالیاتی

2- 5 رقم بعدی : تاریخ صدور فاکتور

10-3 رقم : سریال اختصاصی صورتحساب

4- 1 رقم : رقم کنترلی صحت.

حجم معاملات و نوع فعالیت

سامانه مودیان نه تنها به عنوان ابزاری برای ثبت اطلاعات مالی عمل میکند، بلکه بر اساس حجم معاملات و نوع فعالیت اقتصادی، مودیان را به گروههای مختلف تقسیمبندی میکند.

مودیان گروه اول

این گروه شامل کسبوکارهای بزرگ و شرکتهای با حجم بالای معاملات است.مشمولان : اشخاص حقوقی ( شرکت ها) ، صاحبان مشاغلی که : فروش سالانه آنها بیش از حد نصاب تعیین شده ( مثلا چند ده میلیارد ریال ) باشد . یا جزو مشاغل خاص و مهم باشند ( حتی با فروش کمتر ) ویژگی ها : الزامی به عضویت در سامانه مودیان ، صدور صورت حساب الکترونیکی نوع 1 ، استفاده از پایانه های فروشگاهی ، نگهداری دفاتر قانونی ( روزنامه وکل ) ، ارسال اظهار نامه مالیاتی دقیق ،مثال ها :کارخانه ها ، شرکت های بازر گانی ، عمده فروشان بزرگ ، وارد کنندگان و صادر کنندگان

مودیان گروه دوم

این دسته شامل کسبوکارهای متوسط است که حجم معاملات آنها نسبت به گروه اول کمتر، ولی همچنان به ثبت دقیق و منظم اطلاعات نیاز دارند .مشمولان : اشخاص حقیقی با فروش سالانه متوسط ( بین حد نصاب گروه اول و سوم )ویژگی ها : الزام به ثبت نام در سامانه مودیان ، صدور صورت حساب الکترونیکی ( نوع 2 یا 3 ) ، نگهداری اسناد در آمد و هزینه ها ، عدم الزام به دفاتر قانونی کامل ( در اغلب موارد )مثال ها : فروشگاه های متوسط ، کار گاه های تولیدی کوچک ، برخی مشاغل خدماتی

مودیان گروه سوم

این گروه شامل کسبوکارهای کوچک، اصناف و مشاغل خرد میشود .مشمولان : صاحبان مشاغل با فروش پایین تر از حد نصاب ، اغلب کسب و کارهای سنتی ، ویژگی ها : تکالیف ساده تر ،معمولا : عدم الزام به دفاتر قانونی ، ثبت خلاصه درآمد و هزینه ، در برخی موارد : صورت حساب ساده ، یا معافیت موقت از پایانه های فروشگاهی ،مثال ها : خرده فروشی های کوچک ، مغازه های محلی ، مشاغل خانگی

ارتباط گروه بندی با سامانه مودیان

| نوع صورتحساب | الزام به سامانه مودیان | گروه مودی |

| الکترونیکی نوع 1 | الزامی | گروه اول |

| الکترونیکی نوع 2 یا 3 | الزامی | گروه دوم |

| ساده یا معاف نسبی | محدود / تدریجی | گروه سوم |

زمانبندی ثبتنام برای هر گروه به گونهای تعیین شده است تا سازمان امور مالیاتی بتواند به ترتیب و بدون شلوغی، اطلاعات مودیان را دریافت و کارپوشههای اختصاصی را تخصیص دهد. کارپوشه مودیان بخشی اختصاصی برای هر مودی در سامانه مودیان است که نقش کلیدی در دریافت، ارسال، تایید و رد فاکتورها .

اهمیت گروه بندی مودیان

آموزش استفاده از این کارپوشه شامل چند بخش است :

دریافت صورتحسابها : خریداران میتوانند صورتحسابهای ارسالشده توسط فروشندگان را مشاهده و تایید یا رد کنند.

ارسال فاکتور الکترونیکی : فروشندگان موظفاند از طریق کارپوشه، فاکتور فروش صادر کرده و برای خریدار ارسال کنند.

بررسی وضعیت احتساب و عدم احتساب : کارپوشه شامل ستونی تحت عنوان وضعیت احتساب است که مشخص میکند آیا صورتحساب در محاسبات فروش لحاظ شده است یا خیر.

ارائه مستندات برای ممیزان : کلیه فایلهای بارگذاریشده در کارپوشه، بهعنوان سند قانونی مورد استناد ممیز مالیاتی قرار میگیرد.

عدم استفاده صحیح از کارپوشه، بهویژه تاخیر در تایید یا عدم تایید فاکتورها، میتواند منجر به بروز وضعیتهای «عدم احتساب»، «عدول» و در نهایت جرائم مالیاتی شود .افزایش میدهد.

نحوه ارسال توسط مودیان

مودیان میتوانند بهصورت مستقیم از طریق کارپوشه اختصاصی خود وارد سامانه شوند و با تنظیم صورتحسابهای الکترونیکی، آنها را به سازمان ارسال کنند. این کار علاوه بر کاهش نیاز به مراجعه حضوری، موجب دقت در ثبت تراکنشهای مالی و بهبود پیگیری وضعیت مالیاتی میشود.

ارسال توسط شرکتهای معتمد

شرکتهای معتمد نیز میتوانند بهعنوان واسطه عمل کرده و با استفاده از کلید خصوصی خود یا کلید خصوصی مودی، صورت حسابهای الکترونیکی را ارسال کنند. اگرچه این روش معمولاً با هزینه همراه است، اما برای برخی از کسبوکارها به دلیل تسهیل در اجرای فرآیندهای مالی، گزینه مناسبی محسوب میشود.

ارسال از طریق سامانههای دولتی

برخی از سامانههای دولتی نیز امکان ارسال صورتحسابهای الکترونیکی را فراهم میکنند؛ گرچه این روش در میان مودیان کمتر رایج است. اما در شرایطی که استفاده از نرمافزارهای حسابداری یا شرکتهای معتمد امکانپذیر نباشد، این روش میتواند جایگزین مناسبی باشد.

تعریف و وظایف قانون پایانههای فروشگاهی

قانون پایانههای فروشگاهی و سامانه مودیان، چارچوب قانونی مهمی است که اجرای بسیاری از فرآیندهای مالیاتی را تنظیم میکند.تعریف پایانه فروشگاهی : به هر وسیلهای مانند رایانه، دستگاه کارتخوان بانکی، درگاه پرداخت الکترونیکی یا سایر دستگاههای متصل به شبکههای پرداخت رسمی گفته میشود که امکان صدور صورتحساب الکترونیکی را فراهم میآورد.وظایف پایانههای فروشگاهی : ثبت و گزارش معاملات، صدور صورت حسابهای الکترونیکی و انتقال اطلاعات به سامانه مودیان از وظایف اصلی پایانههای فروشگاهی است.

عدم ثبت نام به موقع در سامانه مودیان

عدم ثبتنام به موقع در سامانه مودیان یا عدم ارسال صحیح صورتحسابهای الکترونیکی، میتواند منجر به جریمههای مالی و مشکلات بعدی برای مودیان شود. برخی از جرایم پیشبینی شده در قانون عبارتند از :جریمه ناشی از عدم صدور صورتحساب الکترونیکی (مثلاً 10 درصد مبلغ فروش یا حداقل مبلغ مشخص).جریمه برای عدم عضویت در سامانه مودیان.مجازاتهای مرتبط با استفاده از حافظه مالیاتی دیگران یا واگذاری آن به افراد ثالث.این اقدامات در نهایت با هدف تشویق مودیان به رعایت دقیق فرآیندهای ثبت و گزارش مالی طراحی شدهاند.

اهمیت راه اندازی سامانه مودیان

راهاندازی سامانه مودیان تغییرات مهمی در نحوه ارتباط مودیان با سازمان امور مالیاتی به همراه داشته است. از جمله تغییرات قابل توجه میتوان به موارد زیر اشاره کرد :

تغییر در روند مراجعه حضوری

پیش از راهاندازی سامانه مودیان، مودیان برای ارسال صورتحسابها و اظهارنامههای مالیاتی مجبور به مراجعه حضوری به سازمان امور مالیاتی بودند. اما با اجرای سامانه مودیان، تمامی عملیات از طریق بستر آنلاین انجام شده و نیاز به حضور فیزیکی به کلی از بین رفته است. این تغییر نه تنها موجب تسریع روند کار شده، بلکه از بروز مشکلات ناشی از ازدحام و اتلاف وقت جلوگیری میکند.

حذف ارسال اظهارنامه مالیاتی ارزش افزوده

یکی از مهمترین تغییرات پس از اجرای سامانه مودیان، عدم نیاز به ارسال اظهارنامه مالیاتی ارزش افزوده است. از آنجا که تمامی اطلاعات مربوط به خرید و فروش و مالیات بر ارزش افزوده به صورت خودکار ثبت میشود، مودیان دیگر نیازی به ارائه اظهارنامه جداگانه ندارند. این امر موجب سادهسازی فرآیندهای مالیاتی و کاهش بروز خطاهای احتمالی شده است.تا پایان سال 1404، سازمان امور مالیاتی موظف است مودیانی را که تاکنون مشمول نظام مالیات بر ارزش افزوده نشدهاند، فراخوان کند. این مهلت که پیشتر تا پایان 1403 تعیین شده بود، اکنون تا پایان 1404 تمدید شده است. هدف، گسترش دامنه شمول مالیات بر ارزش افزوده و ارتقای شفافیت سیستم مالیاتی است.سازمان امور مالیاتی باید تمامی مودیان مشمول مالیات بر ارزش افزوده را تا پایان سال 1404 شناسایی و فراخوان کند. کلیه اشخاص حقیقی و حقوقیِ مشمول موظفاند در سامانه مودیان ثبتنام کرده و از آن پس، صورتحسابهای خود را بهصورت الکترونیکی در همین سامانه صادر کنند.مودیانی که تا پایان سال 1403 فراخوان نشدهاند، تا پایان آذر 1404 فرصت ثبتنام در سامانه مودیان را دارند.از دی 1404 تنها صورتحسابهای ثبتشده در سامانه مودیان معتبر است؛ صورتحسابهای خارج از سامانه پذیرفته نمیشود.سازمان امور مالیاتی اختیار دارد تا پایان سال 1404 نسبت به بخشودگی جرایم مالیاتی اقدام کند.از زمستان 1404، فقط معاملاتِ ثبتشده در سامانه مودیان در اظهارنامه مالیات بر ارزش افزوده لحاظ میشود و افزودن معاملات خارج از سامانه امکانپذیر نخواهد بود.در سال 1403 برای گروههایی مانند شرکتهای بزرگ، واردکنندگان، پزشکان، دفاتر خدمات مالی، صنوف، فروشگاههای زنجیرهای و مشاغل خدماتی و تولیدی فراخوان صادر شده بود؛ در سال 1404 این فراخوانها به کلیه اشخاص حقیقی و حقوقی تعمیم مییابد.

بهره مندی کامل از امکانات سامانه مودیان

اطلاعرسانی تغییرات

هرگونه تغییر در محل فعالیت، تغییر شغل، تغییر مالکیت یا اجاره واحد باید در مدت زمان تعیین شده (حداکثر 10 روز) به سازمان امور مالیاتی اعلام شود. این اطلاعرسانی از طریق کارپوشه اختصاصی سامانه صورت میگیرد.

استفاده از حافظه مالیاتی

استفاده صحیح از حافظه مالیاتی که به عنوان ابزاری جهت ذخیرهسازی اطلاعات و ثبت تراکنشهای مالی به کار میرود، از اهمیت ویژهای برخوردار است. مودیان باید اطمینان حاصل کنند که فایلهای مربوط به تراشه امضا دیجیتال به درستی در سامانه بارگذاری شده و شناسه یکتای حافظه مالیاتی دریافت گردیده است.

دریافت شناسه کالا و خدمات

در صورت فعالیت در زمینه تولید یا واردات کالا، دریافت شناسه کالا و خدمات برای هر کالا و خدمت صادر شده الزامی است. این شناسهها که از سوی سازمان امور مالیاتی تعیین شدهاند، تضمینکننده صحت اطلاعات صورت حسابهای الکترونیکی میباشند.

مزایای سامانه مودیان

سهولت در ارائه اطلاعات :امکان ارسال و ثبت اطلاعات به صورت آنلاین باعث کاهش مشکلات ناشی از ثبت دستی و اشتباهات انسانی میشود. اطلاعات به صورت دقیق و بهروز در سامانه ثبت شده و در هر زمان قابل پیگیری هستند.

کاهش خطاهای انسانی :استفاده از فناوریهای نوین و سیستمهای اتوماتیک، میزان خطاهای ناشی از وارد کردن اطلاعات به صورت دستی را کاهش میدهد و از احتمال بروز کلاهبرداریها و تقلبهای مالی جلوگیری میکند.

زمانبندی دقیق :با استفاده از سامانه، مودیان میتوانند تراکنشهای مالی خود را در زمان مقرر انجام داده و از تاخیر در ارسال صورتحساب و اظهارنامههای مالی جلوگیری کنند.

امنیت اطلاعات :با اختصاص کارپوشههای دیجیتال به هر مودی، اطلاعات مالی و شخصی به صورت ایمن و محرمانه نگهداری میشوند. دسترسی به اطلاعات تنها از طریق نام کاربری و رمز عبور امکانپذیر است.

شفافیت در تعاملات :سامانه به عنوان مرجع نهایی ثبت و استعلام اطلاعات، باعث افزایش شفافیت در ثبت تراکنشهای مالی و تعامل مستقیم مودیان با سازمان امور مالیاتی میشود.

کاهش هزینههای اجرایی :حذف نیاز به مراجعه حضوری و کاهش تعاملات کاغذی، منجر به کاهش هزینههای مربوط به ارتباطات و مستندسازی میگردد.

معایب سامانه مودیان

نیاز به دسترسی اینترنت :استفاده از سامانه مودیان نیازمند دسترسی پایدار به اینترنت است. در مناطقی که مشکلات شبکه وجود دارد، ممکن است استفاده از سامانه با چالشهایی مواجه شود.

مسائل امنیتی :اگرچه سامانه از نظر امنیت اطلاعات محافظتهای لازم را فراهم کرده است، اما همچنان نگرانیهایی در خصوص حفاظت از اطلاعات شخصی و مالی وجود دارد که برخی از مودیان را دچار تردید میکند.

پیچیدگی مراحل اولیه ثبتنام :فرآیند ثبتنام و دریافت مدارک مانند گواهی امضا الکترونیکی و حافظه مالیاتی ممکن است برای برخی از کاربران، به ویژه کسانی که آشنایی کافی با فناوریهای نوین ندارند، پیچیده و زمانبر به نظر برسد.

سامانه مودیان مالیاتی با ایجاد یک زیرساخت دیجیتال، زمینه مدیریت بهینه اطلاعات مالی و اقتصادی را فراهم میآورد. از جمله کاربردهای مهم این سامانه میتوان به موارد زیر اشاره کرد:

برقراری ارتباط مستقیم :با استفاده از کارپوشه اختصاصی، مودیان میتوانند به صورت مستقیم با سازمان امور مالیاتی در ارتباط باشند و از وضعیت پرونده خود آگاه شوند.

تنظیم و ارسال صورتحساب :تمامی تراکنشهای مالی از طریق سامانه ثبت و به صورت الکترونیکی به سازمان ارسال میشود که این امر باعث تسریع در پردازش و کاهش خطا میشود.

مدیریت پرونده مالیاتی :سامانه اطلاعات جامع و دقیقی از تراکنشها و عملیات مالی مودیان فراهم میکند که در صورت بروز مشکل، امکان بررسی و پیگیری دقیق آنها وجود دارد.

ارتقاء فرهنگ مالیاتی :استفاده از سامانههای الکترونیکی نظیر مودیان باعث آشنایی بیشتر افراد با مفاهیم مالیاتی شده و بهبود تعاملات میان مودیان و دولت را به دنبال دارد

اصطلاح تخصصی عدول

مفهوم عدول در سامانه مودیان یکی از مهمترین اصطلاحات تخصصی است که اغلب مورد بیتوجهی قرار میگیرد. عدول به حالتی اطلاق میشود که فروشنده در زمان صدور صورتحساب دارای حد مجاز نباشد. در این شرایط :فاکتور صادر میشود اما در حکم فروش تلقی نمیگردد. خریدار نمیتواند اعتبار مالیاتی خرید را لحاظ کند. فروشنده باید پس از افزایش حد مجاز، صورتحساب اصلاحی صادر نماید تا وضعیت از حالت عدول به احتساب تبدیل شود.اگر خریدار اصلاحیه را تایید نکند، فاکتور همچنان در وضعیت عدول باقی میماند و جزو فروش این دوره محاسبه نمیشود. در جدول خروجی اکسل سامانه نیز، وضعیت «عدول» بهصورت مشخص درج میشود و تاثیر مستقیم در دقت رسیدگی مالیاتی دارد. این مفهوم نشان میدهد که تاخیر در مدیریت فاکتورهای اصلاحی و نبود سقف مجاز ثبتشده، چگونه میتواند فرآیند اعتبار مالیاتی خریدار را مختل کند.

در مورد آموزش سامانه مودیان بسیاری از افراد این پرسش را مطرح می کنند که قانون پایانه های فروشگاهی یا سامانه مودیان از چه زمانی لازم الاجرا شده است؟

این تاریخ برای گروه های مختلف مودیان متفاوت بوده و فراخوان آن بسته به نوع شرکت دارد. به عبارتی طبق قانون مصوب مجلس شورای اسلامی، قانون پایانه های فروشگاهی و سامانه مودیان برای تمام شرکت های مشمول به صورت همزمان اجرا نمی شود. شرکت های مختلف بسته به نوع شرکت در دسته بندی های مختلفی قرار می گیرند.مشمولین هر دسته در تاریخ مشخصی بایستی در سامانه ثبت نام و اقدام به صدور صورتحساب الکترونیکی کنند.شرکت های مشمول در این دسته بندی به شش گروه تقسیم می شوند.

در دسته اول شرکت های عضو بورس و فرابورس قرار دارند که تاریخ اجرای قانون پایانه های فروشگاهی برای آنها 1401/08/01 تعیین شده است. دسته دوم شامل شرکت های دولتی و تمامی دستگاه های اجرایی شامل ماده 5 قانون مدیریت خدمات کشوری هستند که تاریخ لازم الاجرا شدن قانون سامانه مودیان برای آنها 1401/10/01 تعیین شده است.اشخاص حقوقی در دسته سوم شرکت های مشمول قانون پایانه های فروشگاهی قرار دارند که تاریخ اجرای قانون سامانه مودیان برای آنها 1402/01/01 می باشد. صاحبان مشاغل مشمول مالیات بر ارزش افزوده (دسته چهارم) از تاریخ 1402/04/01 ملزم به رعایت قانون پایانه های فروشگاهی هستند و در نهایت در دسته پنجم و ششم به ترتیب صاحبان مشاغل گروه های اول و دوم و کلیه اشخاص مشمول باقیمانده قرار دارند که تاریخ اجرای قانون سامانه مودیان برای آنها 1402/07/01 و 1402/10/01 تعیین شده است.

شما با نصب و استفاده از این سیستم هم می توانید به صورت مستقیم و هم از طریق شرکت های معتمد، اقدام به ارسال فاکتور به سامانه کنید. شرکت های معتمد شرکت هایی هستند که جزو اشخاص حقوقی معتبر و مورد تایید سازمان امور مالیاتی محسوب می شوند. آنها آموزش های لازم را در زمینه ارسال صورتحساب های الکترونیک به سامانه مودیان مالیاتی دیده و تجهیزات لازم برای این منظور را دارند.قانون پایانههای فروشگاهی و زمانبندیهای مشخص جهت ثبتنام مودیان، چارچوب قانونی این سامانه را تشکیل داده و با اعمال جرایم برای عدم رعایت مقررات، تلاش میشود تا تمامی مودیان به صورت منظم و دقیق در سامانه حضور داشته باشند. همچنین با حذف نیاز به ارسال اظهارنامه مالیاتی ارزش افزوده و تسهیل ارتباطات از طریق کارپوشههای دیجیتال، فضای مالیاتی کشور به سمت شفافیت و کارآمدی بیشتر سوق داده میشود.

ماده 169 قانون مالیاتهای مستقیم : مربوط به نگهداری اطلاعات و گزارشگیری معاملات.

آییننامهها و بخشنامههای اجرایی : تعیینکننده زمانبندی و نحوه اجرای قانون برای اصناف مختلف.

تمامی اشخاص حقیقی و حقوقی مشمول قانون مالیاتهای مستقیم موظف به ثبتنام در این سامانه هستند.

دریافت گواهی امضای دیجیتال از مراکز مجاز یکی از پیشنیازهای ورود و استفاده از سامانه مودیان است.

طبق قانون پایانههای فروشگاهی، حتی معافین نیز موظف به ثبتنام و صدور صورتحساب الکترونیکی هستند.

با تاخیر در ارسال، مودی مشمول جریمهای بین 5 تا 10 درصد از مبلغ فاکتور خواهد شد

قانون تسهیل سامانه مودیان و پایانه های فروشگاهی

قانون تسهیل سامانه مودیان در اجرای قانون پایانه های فروشگاهی و سامانه مودیان در 10 ماده و یک تبصره به شرح زیر در تاریخ 1402/9/16 تصویب و در تاریخ 1402/9/18 طی اطلاعیهای از سوی سازمان مالیاتی ابلاغ شد.

ماده 1- الزام مودیان به ثبت نام در سامانه مودیان مالیاتی و صدور صورتحساب الکترونیکی موضوع قانون پایانه های فروشگاهی و سامانه مودیان مصوب 1398/7/21 با اصلاحات و الحاقات بعدی؛ شرح فراخوان مودیان مالیاتی برای اجرای تکالیف سامانه مودیان به شرح زیراست: تاریخهای مذکور در این ماده قطعی و غیر قابل تغییر است و در صورت هرگونه تخطی از رعایت آنها مطابق قوانین مربوط، با متخلفان برخورد میشود. به منظور رعایت مواعد زمانی موضوع بندهای (1) و (2) این ماده، سازمان برنامه و بودجه کشور مکلف است به ازای هر ماه و ارسال صورتحسابهای تاخیر نسبت به مواعد مزبور، به میزان پنج درصد (5%) و تا سقف پنجاه درصد (50%) از منابع اختصاصی سازمان مالیاتی موضوع ماده (217) قانون مالیات مستقیم مصوب 1366/12/3 را کاهش دهد. پس از اینکه سازمان مالیاتی به تایید وزیر امور اقتصادی و دارایی امکان صدور الکترونیکی توسط کلیه مودیان را فراهم نمود، درصدهای کاهش یافته به حالت قبل باز میگردد.

ماده 2- سازمان مالیاتی میتواند تا پایان سال 1403 تا صد در صد (100%) جریمههای موضوع ماده (22) قانون پایانههای فروشگاهی و سامانه مودیان را مورد بخشودگی قرار دهد.

ماده 3- تا پایان سال 1403 صورتحسابهایی که در سامانه مودیان صادر نشده است، قابل قبول است. در این مدت سازمان مالیاتی مکلف است با استفاده از اطلاعات موجود در سامانه مودیان در پایان هر دوره، نسبت به تهیه اظهارنامه برای کلیه مودیان اقدام کند. پس از پایان هر دوره، مودی یک ماه فرصت دارد تا با ثبت خرید و فروشهایی که صورتحسابهای آنها در سامانه مودیان صادر نشده است، اظهارنامه ارسال شده توسط سازمان را تکمیل و از طریق سامانه مودیان به سازمان مسترد نماید.

ماده 4- سازمان مالیاتی موظف است مودیان مشمول قانون مالیات بر ارزش افزوده مصوب سال 1387 را که تا زمان تصویب این قانون فراخوان نشدهاند، مطابق جدول زمانبندی که توسط رییس سازمان مذکور پیشنهاد شده و به تایید وزیر امور اقتصادی و دارایی میرسد، تا پایان سال 1403 به تدریج فراخوان نماید. مودیان موضوع این ماده تا زمانی که توسط سازمان مالیاتی فراخوان نشده باشند، مجاز به اخذ مالیات بر ارزش افزوده از خریداران نیستند.

ماده 5- در ابتدای ماده (2) قانون پایانههای فروشگاهی و سامانه مودیان جمله «کلیه اشخاص مشمول مکلفند به ترتیبی که سازمان مقرر میکند، نسبت به ثبت نام در سامانه مودیان اقدام کنند» به جمله «سازمان مکلف است ظرف یک هفته از تاریخ لازم لاجرا شدن این ماده نسبت به ثبت نام و عضویت کلیه مودیان در سامانه مودیان و تخصیص کارپوشه اختصاصی به آنها اقدام نماید.همچنین سازمان موظف است حداکثر ظرف یک هفته پس از ثبت نام مودیان در نظام مالیائی، نسبت به ثبت نام و عضویت و نیز تخصیص کارپوشه اختصاصی به آنها در سامانه مودیان اقدام نماید. در صورت عدم اجرای حکم فوق توسط سازمان، مودیانی که در نظام مالیاتی ثبت نام کردهاند، مشمول جرائم مربوط به عدم عضویت یا عدم ثبت نام در سامانه مودیان نمیشوند.» اصلاح میگردد.

ماده 6- دو تبصره به عنوان تبصرههای (1) و (3) به ماده (5) قانون پایانههای فروشگاهی و سامانه مودیان به شرح زیر الحاق میشود و عنوان تبصره این ماده به تبصره (2) تغییر مییابد:

تبصره 1- بانک مرکزی جمهوری اسلامی ایران موظف است ظرف دو ماه، مطابق ساختار اعلامی توسط سازمان، به رسید پرداخت صادرشده توسط دستگاههای کارتخوان و گزارش الکترونیکی دریافتی از درگاههای الکترونیکی پرداخت، شماره منحصربه فرد مالیاتی تخصیص دهد و آن را در رسید یا گزارش پرداخت مذکور درج نماید. همچنین بانک مرکزی موظف است اطلاعات رسید یا گزارش پرداخت هر روز را حداکثر تا پایان روز بعد به سامانه مودیان منتقل کند.

تبصره 3- کلیه دستگاههای اجرایی موضوع ماده (29) قانون برنامه پنج ساله ششم توسعه اقتصادی، اجتماعی و فرهنگی جمهوری اسلامی ایران مصوب 1395/12/14 و ماده (5) قانون مدیریت خدمات کشوری و سازمانهای وابسته به آنها که حسب مقررات قانونی متولی رصد و دریافت اطلاعات مربوط به جریان کالا و خدمات از مبادی تولید و واردات تا سطح خرده فروشی از طریق سامانههای دولتی از قبیل سامانه جامع تجارت ایران و سامانه ثبت الکترونیکی معاملات نفتی (ثامن) موضوع قانون مبارزه با قاجاق کالا و ارز مصوب 1392/10/03 با اصلاحات و الحاقات بعدی هستند، موظفند با رعایت الزامات صدور صورتحساب الکترونیکی موضوع این قانون اطلاعات مذکور را به ترتیبی که سازمان مقرر میکند به سامانه مودیان منتقل کنند.در این صورت مودیان تکلیفی در خصوص ثبت مجدد اطلاعات یا صدور مجدد صورتحساب الکترونیکی معاملات مذکور ندارند.

ماده 7- در ماده (6) قانون پایانههای فروشگاهی و سامانه مودیان عبارتهای «بیشتر از سه برابر فروش اظهارشده» و «بیش از سه برابر معافیت سالانه» به عبارتهای «بیشتر از پنج برابر فروش اظهارشده»، و «بیش از پنج برابر معافیت سالانه» اصلاح میشود. همچنین در این ماده بعد از عبارت «که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، باشد» عبارت «در صورتی که فروش اظهارشده مودی در دوره مشابه سال قبل که مالیات آن به سازمان پرداخت شده یا ترتیب پرداخت آن داده شده است، کمتر از معافیت سالانه موضوع ماده (101) قانون مالیات مستقیم باشد، پنج برابر معافیت سالانه موضوع ماده اخیرالذکر ملاک عمل خواهد بود.» اضافه میشود.

ماده 8- ذیل فصل سوم قانون پایانههای فروشگاهی و سامانه مودیان یک ماده به عنوان ماده (14) مکرر به شرح ذیل الحاق میشود:

«ماده 14 مکرر- به منظور تسهیل تکالیف مودیان مشمول این قانون، سازمان میتواند مودیانی که میزان فروش سالانه آنها کمتر از بیست و پنج برابر معافیت موضوع ماده (84) ق.م.م باشد را از صدور صورتحساب الکترونیکی معاف نماید. ماخذ محاسبه مالیات و عوارض مودیان مذکور با توجه به میزان فروش آنها در هر دوره مالیاتی و ضریبی که توسط سازمان تعیین میشود، محاسبه و مالیات آن پس از کسر اعتبار قابل قبول، دریافت میشود.ضریب مذکور بر اساس نوع کسب وکار، ترکیب اقلام خریداری شده مودی که در سامانه مودیان ثبت شده و با توجه به نرخ مالیات بر ارزش افزوده اقلام خریداری و فروخته شده مودی در چهارچوب آیین نامه اجرائی این ماده که ظرف یک ماه از تاریخ لازم الاجرا شدن آن، توسط سازمان تهیه شده و به تصویب هیات وزیران میرسد، محاسبه میگردد.در صورت خرید سایر مودیان از مودیانی که از معافیت موضوع این ماده، استفاده میکنند خریدهای مذکور مبنای محاسبه اعتبار مالیاتی نیست و به عنوان هزینه قابل قبول مالیاتی پذیرفته نمیشود. همچنین مصرف کنندگان نهائی که از مودیان مذکور خرید کنند، مشمول حکم ماده (18) این قانون نمیشوند.رسید دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی مودیان با میزان فروش سالانه بیشتر از نصاب موضوع این ماده، (با رعایت تبصرههای (1) و (2) این ماده) از ابتدای دومین دوره بعد از اتمام دوره عبور فروش سالانه از میزان فوق صورتحساب الکترونیکی محسوب نمیشود.

تبره 1- به منظور ایجاد تسهیل برای مودیان مشمول این قانون، نصاب مذکور در این ماده در سالهای 1402، 1403 و 1404 به ترتیب 150، 100و 50 برابر معافیت موضوع ماده (84) قانون مالیات مستقیم تعیین میشود.

تبصره 2 – تا پایان سال 1404 رسید دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی کلیه مودیانی که عرضه کننده کالا و خدمت واحد هستند یا کالاها و خدمات مورد عرضه آنها مشمول نرخ مالیات بر ارزش افزوده یکسان است، صورتحساب الکترونیکی محسوب میشود.»

ماده 9- متن زیر به انتهای تبصره (2) ماده (22) قانون پایانههای فروشگاهی و سامانه مودیان اضافه میشود:«چنانچه عدم انجام تکالیف موضوع این قانون، خارج از اختیار مودی باشد، سازمان مکلف است جرائم موضوع این ماده را مورد بخشودگی قرار دهد.»

ماده 10- در فراز دوم ماده (26) قانون پایانههای فروشگاهی و سامانه مودیان، عبارت «به استثنای تعرفه صدور صورتحساب الکترونیکی» پس از عبارت «تعیین تعرفهها» اضافه و یک تبصره به شرح زیر به آن الحاق میگردد:

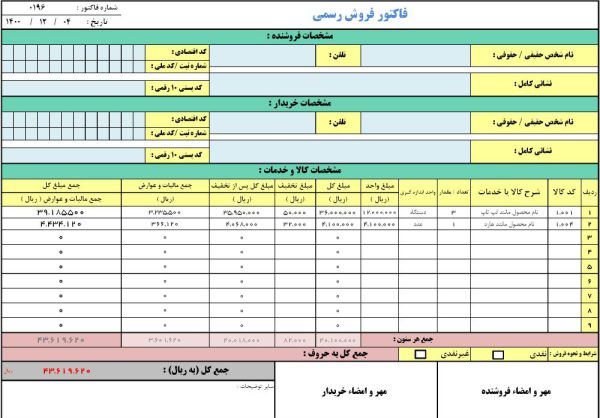

تبصره- سازمان موظف است تعرفه خدمات شرکتهای معتمد در خصوص صدور صورتحسابهای الکترونیکی را مطابق تعرفه تعیین شده توسط شورای اقتصاد از محل وصولیهای جاری مالیات بر ارزش افزوده پرداخت کند. بدین منظور حساب مخصوصی نزد خزانهداری کل کشور برای این امر ایجاد میشود و اعتبار لازم برای اجرای مفاد این امر به طور سالانه در قوانین بودجه سنواتی پیش بینی شده و صددرصد (100%) آن تخصیص مییابد.حکم این تبصره در خصوص تعرفه صدور صورتحساب الکترونیکی اشخاص از قبیل دفاتر ثبت اسناد رسمی و مراکز تعویض پلاک که موظفند به موجب این قانون اطلاعاتی غیر از اطلاعات خرید و فروش خود را در اختیار سازمان قرار دهند نیز جاری است. همچین تا پایان سال 1405 هزینه آموزش مودیان و فرهنگ سازی اجرای این قانون از محل اعتبار این حکم قابل پرداخت است.مطابق اعلام سازمان مالیاتی در آیین نامه ماده 95قانون مالیات مستقیم فاکتور رسمی یا صورتحساب رسمی، فرمی است دارای شماره منحصر به فرد مالیاتی؛ که در نوع الکترونیکی آن، اطلاعات در حافظه مالیاتی ذخیره میشود.به زبان سادهتر، فاکتور رسمی سند تجاری زماندار و معتبری (به واسطه مهر و امضای فروشنده و یا تایید سازمانهای ذیربط) است که انعقاد یک قرارداد را بین خریدار و فروشنده ثابت میکند. فاکتور رسمی حقی برای خریدار نزد فروشنده ایجاد میکند. فاکتورهای رسمی معمولا اطلاعات دقیقی در خصوص کالا یا خدمت و همچنین نحوه تبادل آن بین خریدار و فروشنده ارائه مینمایند.لازم است بدانید صدور فاکتور رسمی نه تنها برای فروش کالاهای فیزیکی بلکه برای فروش خدمات نیز الزامی است.با راهاندازی سامانه یکپارچه مالیاتی و با هدف شفاف سازی سود و زیان فعالیتهای اقتصادی، صدور فاکتور فروش رسمی برای کلیه فعالان اقتصادی فارغ از اینکه عمده فروش باشند و یا خرده فروش، ضروری است. در مواردی که از دستگاه کارتخوان بانکی یا درگاه پرداخت الکترونیکی به عنوان پایانه فروشگاهی استفاده میشود، رسید یا گزارش الکترونیکی پرداخت خرید صادره در حکم صورتحساب است.

با راهاندازی سامانه مودیان و الزام بسیاری از مودیان به صدور صورتحساب الکترونیکی، نحوه صدور فاکتور رسمی در مبادلات تغییر نموده و استفاده از فاکتورهای غیرالکترونیکی محدود شده است؛ اما از آنجا که همچنان در برخی موارد صورتحسابهای غیرالکترونیکی به عنوان فاکتور رسمی مورد استناد مودیان و سازمان مالیاتی قرار میگیرد، در ادامه شما عزیزان را با انواع فاکتور رسمی مورد تایید دارایی اعم از الکترونیکی و یا غیرالکترونیکی آشنا مینماییم.

بر اساس جدیدترین اصلاحیه آیین نامه ماده 95قانون مالیات مستقیم صورتحساب الکترونیکی فرمی است دارای شماره منحصر به فرد مالیاتی که اطلاعات آن در حافظه مالیاتی ذخیره میشود. مشخصات و اقلام اطلاعاتی صورتحساب، متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام میشود. مطابق اعلام سازمان مالیاتی پس از راهاندازی سامانه مودیان، تنها صورتحسابهای رسمی غیرالکترونیکی مورد پذیرش این سازمان، قرار می گیرند. این نوع از صورتحساب تنها برای اشخاصی که بر اساس مقررات و مهلتهای قانونی مربوطه مشمول صدور صورتحساب های الکترونیکی نیستند، مانند اشخاص موضوع ماده 81 قنون مالیات مستقیم با تایید سازمان مالیاتی مورد پذیرش خواهد بود. در خصوص این نوع از فاکتورهای رسمی باید به آن دقت نمایید این است که صورتحسابهای کاغذی صادره، شامل کلیه اطلاعات مربوط به صورتحساب الکترونیکی به استثنای اطلاعاتی که توسط سامانه مودیان به صورتحساب اضافه میشود (مانند شماره منحصر به فرد مالیاتی) خواهد بود.صورتحساب شناسهدار معتبر سازمان (شمس) یک فرم 3 نسخهای دارای شناسه یکتای سازمان مالیاتی است که در زمان بروز حادثه یا نقص فنی، برای فروش کالا یا خدمات (برای مشمولین صدور صورتحساب الکترونیکی) مورد استفاده قرار میگیرد.در چنین مواردی مودی موظف است مراتب را حداکثر تا پایان روز اداری بعد به سازمان مالیاتی و یا شرکت معتمد اعلام نماید؛ همچنین مودی باید پس از رفع حادثه یا نقص فنی، اطلاعات فروش را در کارپوشه خود ثبت و یا مستندات را به شرکت معتمد تحویل نماید.سازمان مالیاتی از سال 1398، با هدف شفاف سازی مالی و مالیاتی فعالان اقتصادی قانون پایانه های فروشگاهی و سامانه مودیان را تصویب نمود. با راه اندازی این سامانه امکان صدور فاکتور صوری (که به اشتباه فاکتور سوری نیز نوشته میشود) عملا به صفر رسیده است. اما لازم است بدانید کشف فاکتور صوری برای سازمان مالیاتی کار سختی نیست و با چند تکنیک ساده مانند بررسی ورود و خروج حساب بانکی و موجودی مواد و کالای طرفین در تاریخ مورد نظر، فاکتور صوری کشف و متخلف مشمول جرایم مالیاتی خواهد شد.

ویژگی فاکتورهای رسمی مورد پذیرش سازمان مالیاتی

فاکتورهای رسمی مورد پذیرش سازمان مالیاتی باید دارای مشخصات زیر باشد:

یکی از اصلیترین ویژگی های صورتحسابهای رسمی تایید شده و از مهمترین وجوه تمایز فاکتوررسمی و فاکتور غیر رسمی، درج شماره سریال (اعم از چاپی یا داخلی حافظه مالیاتی) صورتحساب بر روی آنها است.فاکتورهای رسمی حاوی اطلاعات مربوط به خریدار و فروشنده و همچنین دلایلی برای اعتبار صورتحساب (نظیر مهر و امضا) هستند. درج اطلاعات مربوط به خریدار بر اساس نوع صورتحساب مورد استفاده ممکن است اختیاری باشد.اطلاعات مربوط به کالا یا خدمت مبادله شده اعم از شناسه کالا و خدمت و تعداد و قیمت متناسب با نوع صورتحساب صادره، در آن درج میشود.اطلاعات قابل درج در صورتحساب رسمی بر اساس نوع صورتحساب صادره متفاوت بوده و مشخصات و اقلام اطلاعاتی آن متناسب با نوع کسب و کار توسط سازمان تعیین و اعلام میشود.یکی از اصلیترین اطلاعاتی که مشمولین ارزش افزوده موظفند در فاکتورهای رسمی خود درج نمایند، مالیات و عوارض ارزش افزوده متعلقه، در کنار ارزش کالا یا خدمت مورد نظر است.

تصویر زیر نمونه ای از فرمت فاکتور رسمی است:

صدور فاکتور رسمی یکی از اصلیترین عوامل بقا و درآمدزایی یک کسب و کار است؛ زیرا با راه اندازی سامانه یکپارچه مالیاتی و سامانههای وابسته به آن نظیر سامانه مودیان، کلیه فعالان اقتصادی، با هدف قانونی بودن و حفظ اعتبار کسب و کار خود موظفند با کسب و کارهایی که قوانین مالیاتی را رعایت میکنند، معامله نمایند. از این رو آشنایی با نحوه پیاده سازی و اجرای سامانه مودیان، نحوه صدور و ثبت صورتحسابهای رسمی الکترونیکی و غیرالکترونیکی، نحوه واکنش به فاکتورها و… از اهمیت زیادی برخوردار است.اما تکالیف مودیان مالیاتی محدود به صدور صورتحساب نیست؛ بلکه صدور صورتحساب اولین قدم در اجرای تکالیف مالیاتی است. در عصری که اجرای تکالیف روز به روز آسانتر میشود، وجه تمایز حسابدار حرفهای و مبتدی آگاهی به تکنیکهای کاهش مالیات و اجرای دقیق و هوشمندانه تکالیف در راستای پرداخت مالیات منصفانه است. با کسب آموزش جامع مالیات از این فرصت بینظیر استفاده نمایید.

پیشنهاد ویژه

نرم افزار مالی و حسابداری 2HS با امکانات فراوانی که توسط شرکت حصین حاسب طراحی شد، یکی از بهترین نرم افزارهای مالی در ایران است. این نرمافزار قابل استفاده برای تمامی کسب و کارها وامکان اتصال به سایر سیستمهای یک مجموعه مانند حسابداری، انبار، سیستم حقوق و دستمزد و غیره را دارد.برای استفاده از نرم افزار 2HS حصین حاسب، میتوانید با نوشتن نام کسب و کار خود و انتخاب موضوع فعالیت، دکمه ایجاد کسب و کار را بزنید و فرایندهای حسابداری و مالی شرکت را شروع کنید .در صورتیکه در نصب و اجرای نرم افزار به مشکل خوردید با شماره تماس 09132866045 ارتباط بگیرید .

نتیجهگیری

سامانه مودیان بهعنوان یکی از مهمترین ابزارهای تحول دیجیتال در نظام مالیاتی کشور، نقش بسزایی در افزایش شفافیت اقتصادی، کاهش فرار مالیاتی و بهبود کارایی نظام وصول مالیات ایفا میکند. استقرار این سامانه با ایجاد بستر یکپارچه برای ثبت، ارسال و پردازش اطلاعات مالی و صورتحسابهای الکترونیکی، امکان نظارت دقیقتر بر فعالیتهای اقتصادی و جریانهای مالی را برای سازمان امور مالیاتی فراهم ساخته است.یافتهها نشان میدهد که اجرای سامانه مودیان، علاوه بر ارتقای عدالت مالیاتی و کاهش اتکای نظام مالیاتی به روشهای سنتی و ممیزمحور، موجب تسهیل فرآیندهای مالیاتی برای مودیان قانونمدار نیز شده است. کاهش خطاهای انسانی، تسریع در رسیدگیهای مالیاتی و افزایش قابلیت ردیابی معاملات، از جمله مزایای کلیدی این سامانه محسوب میشوند که در بلندمدت میتوانند به افزایش اعتماد عمومی به نظام مالیاتی منجر شوند.با این حال، چالشهایی نظیر ناآشنایی برخی مودیان با الزامات فنی سامانه، ضعف زیرساختهای نرمافزاری و سختافزاری در برخی کسبوکارها، و نیاز به آموزش مستمر کاربران، از جمله موانع پیش روی اجرای کامل و اثربخش سامانه مودیان به شمار میروند. رفع این چالشها مستلزم همکاری موثر میان سازمان امور مالیاتی، فعالان اقتصادی و شرکتهای معتمد مالیاتی، همراه با توسعه زیرساختهای فناوری اطلاعات و ارائه آموزشهای هدفمند است.در مجموع، میتوان گفت سامانه مودیان گامی اساسی در جهت هوشمندسازی نظام مالیاتی و همراستاسازی آن با استانداردهای نوین حکمرانی مالی به شمار میرود. تداوم بهبود این سامانه، بازنگری در فرآیندهای اجرایی و حمایت از مودیان در مسیر تطبیق با الزامات جدید، میتواند زمینهساز تحقق اهداف کلان اقتصادی از جمله شفافیت، عدالت مالیاتی و پایداری درآمدهای دولت باشد.

سوالات متداول

-

1-سامانه مودیان چیست ؟

سامانه مودیان یک بستر الکترونیکی است که توسط سازمان امور مالیاتی راه اندازی شده است تا کلیه مودیان صورتحساب های فروش خود را به صورت الکترونیکی ثبت و ارسال کنند و مالیات به صورت شفاف محاسبه شود .

-

2-چه افرادی موظف به ثبت نام در سامانه مودیان هستند؟

کلیه اشخاص حقیقی و حقوقی که مشمول مالیات هستند ، به ویژه صاحبان کسب و کارها ، شرکت هاو فروشندگانکالا و خدمات ، موظف به ثبت نام و استفاده سامانه مودیان هستند.

-

3-صورتحساب الکترونیکی چیست ؟

صورتحساب الکترونیکی فاکتوری است که طبق ضوابط سازمان امور مالیاتی صادر شده و به صورت آنلاین از طریق سامانه مودیان ارسال می شود و دارای شماره یکتای مالیاتی است.

-

4- عدم استفاده از سامانه مودیان چه پیامدی دارد ؟

در صورت عدم ثبت نام یا ارسال نکردن صورتحساب ها ، مودی مشمول جرایم مالیاتی ، محرومیت از معافیت ها و مشوق های مالیاتی خواهد شد .

ارسال نظر