دادرسی مالیاتی

تاریخ انتشار: 1403/01/21

همانطور که می دانیم مباحث مالیاتی جزء موضوعات مهمی هستند که اکثر افراد و شرکتها با آن سرو کار دارند. موضوعی که در این مقاله به ویژه قصد داریم از آن سخن گوییم بحث دادرسی مالیاتی است. برای پاسخ به این سوال که مفهوم عبارت دادرسی چیست و شامل چه مراحلی میشود، تا پایان با ما همراه باشید.

دادرسی مالیاتی

به طور خلاصه مسیر قانونی اعتراض به رای صادره توسط ممیزان امور مالیاتی را دادرسی مالیاتی گویند. وقتی مودیان مالیاتی نسبت به برگه تشخیص مالیات یا فرآیند وصول مالیات اعتراض دارند، اعتراض خود را نسبت به این امر با طی مراحلی تحت عنوان " دادرسی مالیاتی یا فرآیند دادرسی" انجام میدهند.

در ایران دادرسی مالیاتی به دو بخش درون سازمانی و برون سازمانی تقسیم میشود.

هدف از دادرسی مالیاتی

اهداف زیر را جزء اصلی ترین اهداف یک دادرسی مالیاتی میتوان برشمرد:

- کاهش مبلغ اولیهی تعیین شده مالیات توسط ممیز مالیاتی؛

- جلوگیری از تحمیل هزینه های نامعقول و غیر منطقی در جهت کاهش هزینه ها؛

- راهی برای جلوگیری از پرداخت مالیات اضافی در راستای حفظ منابع مالی.

بیشتر بخوانید: مهم ترین ترفندهای فرار مالیاتی

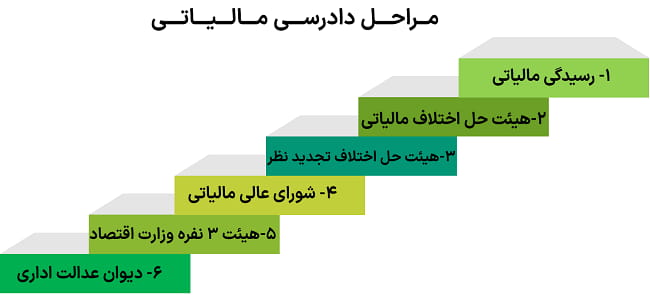

مراحل دادرسی مالیاتی (چرخه دادرسی مالیاتی)

چرخه دادرسی شامل مراحلی است برای قانونی کردن دادرسی مالیاتی. این چرخه شامل مراحل زیر است:

1- رسیدگی مالیاتی (مرحله دادرسی اداری)؛

2- هیئت حل اختلاف مالیاتی؛

3- هیئت حل اختلاف تجدید نظر

4- شورای عالی مالیاتی؛

5- هیئت 3 نفره وزارت اقتصاد و دارایی؛

6- دیوان عدالت اداری.

مرحله اول دادرسی مالیاتی- دادرسی اداری

مرحله اول رسیدگی به شکایت مودی است. در واقع با مراجعه مودی به اداره امور مالیاتی مذاکره ای بین دو طرف صورت میگیرد. طبق قانون از تاریخ ابلاغ برگه تشخیص مالیاتی حداکثر تا 30 روز بعد از آن مهلت ارسال مدارک و اعتراض نسبت به برگه را دارد که طی آن اعتراض درخواست تعدیل در مالیات خود را اریه کند. مدیر مالیاتی مربوط به رسیدگی اعتراض نیز می تواند طبق ماده 238 قانون مالیاتهای مستقیم حداکثر تا 30 روز پس از تاریخ ثبت اعتراض، نسبت به آن اعتراض در برگه تشخیص مالیاتی رسیدگی کند. در اغلب موارد و پرونده های کوچک همین مرحله اعتراض به نتیجه میرسد. اما اگر اداره مالیات اعتراض مودی را وارد ندانست، مراتب درخواست مودی در برگ تشخیص مالیاتی ثبت و سپس به هیئت حل اختلاف مالیاتی (مرحله دوم) ارجاع می شود.

مرحله دوم- هیئت حل اختلاف

دومین مرجع که وظیفه رسیدگی به اعتراض مودی نسبت به برگه تشخیص مالیاتی را دارد، هییت بدوی است. با ورود پرونده مودی به این مرحله زمان تشکیل هیئت حل اختلاف به وی ابلاغ میشود. این هیئت متشکل از 3 نفر هستند. قاضی، نماینده امور مالیاتی و نماینده اتحادیه که به نمایندگی از مودی است. در این هییت پرونده مالیاتی مودی رسیدگی و طبق آن رای صادر میشود. اگر مودی رای هیئت حل اختلاف مالیاتی را قبول کند، پرونده پایان می یابد و برگه قطعی مالیات برای وی صادر میگردد. در غیر این صورت مودی یا مامور تشخیص مالیاتی میتوانند به رای صادره توسط هیئت حل اختلاف اعتراض و شکایت خود را به شورای عالی مالیاتی ارجاع دهند.

مرحله سوم- هیئت حل اختلاف تجدید نظر

اگر مودی یا مامور تشخیص مالیاتی در خصوص رای هیئت حل اختلاف معترض باشند، به مدت 20 روز از تاریخ ابلاغ رای فرصت دارند تا اعتراض خود را ثبت نمایند. در این مرحله از دادرسی مالیاتی با تکمیل فرم تبصره 1 ماده 247 قانون مالیاتهای مستقیم مودی اعلام میکند که چه میزانی از مالیات را قبول دارد. البته توجه کنید که میزان مالیات مورد قبول در فرم مذکور نباید کمتر از میزان مالیات ابرازی در اظهارنامههای مودی باشد. هیئت تجدید نظر مانند هیئت بدوی حل اختلاف از 3 نفر قاضی دادگستری، نماینده سازمان مالیاتی و یک نماینده مودی تشکیل میشود. هیچ کدام از این اعضاء نباید قبلا در هیئت بدوی نسبت به پرونده مورد نظر رای صادر کرده باشند. این هیئت تجدید نظر وظیفه رسیدگی به اعتراض فرد معترض نسبت به رای را دارد.

نکته: تبصره 6 ماده 247 قانون مالیاتهای مستقیم

تبصره 6- اگر شکایت مودیان از آراء هییت های بدوی از طرف هیات حل اختلاف تجدید نظر رد شود و همچنین شکایت از رای هیئت تجدیدنظر از طرف شعب شورای عالی مالیاتی مردود اعلام شود، برای هر مرحله معادل 1 درصد(1%) تفاوت مالیات موضوع رای مورد شکایت و مالیات ابرازی مودی در اظهارنامه تسلیمی، هزینه رسیدگی تعلق می گیرد که مودی مکلف به پرداخت آن خواهدبود.

مرحله چهارم دادرسی مالیاتی - شورای عالی مالیاتی

در این مرحله چنانچه بعد از صدور رای هیئت حل اختلاف تجدید نظر، مودی نسبت به رای صادره معترض باشد، میتواند ظرف مدت 1 ماه از تاریخ ابلاغ رای به شورای عالی مالیاتی اعتراض خود را ارجاع دهد. پس از طی تشریفات قانونی مربوط به پرونده، شورای عالی رای صادره را تایید یا رد مینماید. در صورت پذیرش رای توسط شورا، مودی میتواند ادامه شکایت خود را به هییت 3 نفره وزارت اقتصاد و دارایی (هیئت موضوع ماده 251 مکرر) ارجاع دهد. اما اگر شورا رای هیئت حل اختلاف مالیاتی را رد کند، پرونده به مرحله قبل باز میگردد تا مجددا در یک هییت حل اختلاف دیگر مورد بررسی قرار گیرد.

توجه

شورای عالی مالیاتی یکسری مشکلاتی دارد از جمله اینکه به ماهیت پرونده نمیتواند ورود کند و همین امر منجر به کاهش کیفیت رای شورا میشود. که در این مقاله بیش از این به بحث مشکلات آن نمیپردازیم.

هیئت موضوع ماده 216 قانون مالیاتهای مستقیم

هیئت موضوع ماده 216 مانند هییت حل اختلاف بدوی و هییت تجدید نظر همان شرایط را دارد و میتواند به اعتراض مودی رسیدگی نماید.

ماده 216 قانون مالیات های مستقیم

مرجع رسیدگی به شکایات ناشی از اقدامات اجرایی راجع به مطالبات دولت از اشخاص (حقیقی یا حقوقی) که طبق مقررات اجرایی مالیاتها قابل وصول است هیات حل اختلاف مالیاتی خواهد بود. به شکایات مزبور به فوریت و خارج از نوبت رسیدگی و رای صادر میشود. رای صادره قطعی و لازمالاجرا است.

مرحله پنجم - هیئت سه نفره وزارت اقتصاد و دارایی ( هیئت موضوع ماده 251 مکرر)

هیئت سه نفره وزارت اقتصاد توسط وزیر امور اقتصاد تعیین میشود. اگر مودی به رای صادر شده توسط این هییت نیز اعتراض داشت، رای به دیوان عدالت اداری که مرحله آخر دادرسی مالیاتی است، ارجاع میشود.

نکته

پرونده مودی برای موضوع ماده 251 مکرر و رسیدگی نسبت به اعتراض نباید در مراجع دیگر باشد به عبارتی همزمان نمیتوان در شورای عالی مالیاتی و هیئت سه نفره وزارت اقتصاد اعتراض خود را انجام داد.

مرحله آخر دادرسی مالیاتی - دیوان عدالت اداری

عملکرد حاکم بر سیستم دیوان عدالت اداری با سیستم امور مالیاتی تا حدی متفاوت است در واقع سیستم این دیوان مطابق با قوانین و مقررات سیستم قضایی است. مودی در این مرحله برای شکایت خود باید از وکیل دادگستری کمک بگیرد. پس از صدور رای هییت سه نفری وزارت اقتصاد، مودی تا 3 ماه مهلت دارد که شکایت خود را به دیوان عدالت اداری اعلام نماید.

سخن آخر

در این مقاله بعد از معرفی مفهوم دادرسی مالیاتی و هدف از آن، به اختصار مراحل چرخه دادرسی را بیان کردیم. با توجه به اینکه انجام امور مالیاتی نیاز به تخصص دارد، پیشنهاد میشود که آگاهی و مطالعه کافی نسبت به مباحث مالیاتی را داشته باشید که بتوانید تا حد زیادی از هزینه های مالیاتی اضافی جلوگیری کنید. برای تسلط بیشتر بر مباحث مربوطه پیشنهاد میکنیم در سطح مشاور و وکیل مالیاتی دوره حضوری کارورزی حصین حاسب شرکت کنید.

هر آنچه در مورد اساسنامه شرکت باید بدانید.

تیم تحریریه

تیم تحریریه

تیم تحریریه

تیم تحریریه